咸亨國際科技股份有限公司(證券簡稱:咸亨國際,證券代碼:605056)滬市主板上市的路演和申購均推遲到了7月份,足足推遲了19天時間,到底是哪里出了紕漏?能否補得上?

中國產業經濟信息網財經頻道研究發現,2016年年底至2017年年初,高盛亞洲戰略和寧夏開弦順鼎以12元/股的價格“入伙”準備淘金,兩家機構的投資規模分別為1.92億元和2400萬元。而本次咸亨國際IPO發行價為13.56元/股,守候4年多還要焦急等待正在被推遲的發行,即使咸亨國際順利掛牌,還要等待1年的解禁期,這兩家機構此時此刻是何種心情?

然而,本次咸亨國際13.56元發行價的估值仍遠高于同行業水平。與此同時,該公司業績增長欠佳,資產盈利能力下滑,2021年已現頹勢。

發行推遲19天估值遠高于同行業水平

根據披露,咸亨國際原定于2021年6月17日舉行的網上路演推遲至2021年7月8日,原定于2021年6月18日進行的網上、網下申購將推遲至2021年7月9日,并推遲刊登發行公告。

6月11日,咸亨國際經過初步詢價,發行價確定為13.65元/股,擬首次公開發行4001萬股,預計募集資金總額54613.65萬元,扣除發行費用7153.64萬元后,預計募集資金凈額為47460.01萬元。

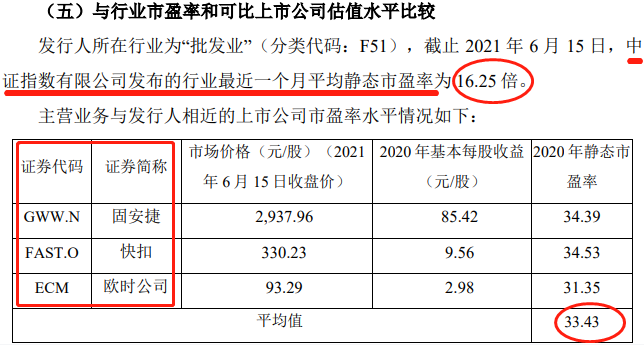

不過,咸亨國際的發行估值并不算低,發行后,13.65元/股的發行價格對應的2020年攤薄后市盈率為22.99倍。截至2021年6月15日,中證指數有限公司發布的該行業最近一個月二級市場平均靜態市盈率為16.25倍。咸亨國際也公開披露表示,上市后存在估值水平向行業平均市盈率回歸,股價下跌給新股投資者帶來損失的風險。

與此同時,咸亨國際還與另外3家海外上市的同行業公司的估值進行了比較。這3家公司是固安捷(GWW.N)、快扣(FAST.O)、歐時公司(ECM),分別在紐約證券交易所、納斯達克證券交易所和倫敦證券交易所上市。

跨國界跨市場對比,頗有點尋找心里安慰的味道。

高盛亞洲是否看走眼了

據中國產業經濟信息網財經頻道計算,高盛亞洲戰略對咸亨國際的總投資為1.92億元。

4年多以前,高盛亞洲戰略和寧夏開弦順鼎通過受讓老股和增資方式,以12元的價格入資,相對于13.56元的發行價,盡管有溢價,但卻是灰蒙蒙的感覺,絕對不是一筆令人興奮的投資。

而4年多以前同時間入資咸亨國際的投資者,成本價是2.4元/股。

據披露,2017年3月17日,咸亨有限完成了第六次股權轉讓及第六次增資。

其中,2016年12月23日,咸亨集團與高盛亞洲戰略簽署了《股權轉讓協議》,咸亨集團將持有的咸亨有限900萬元股權轉讓給高盛亞洲戰略,轉讓價格為每1元注冊資本作價12元。

2017年3月1日,經咸亨有限股東會決議通過,同意咸亨集團將持有的咸亨有限900萬元股權轉讓給高盛亞洲戰略;并將咸亨有限的注冊資本增加900萬元至14300萬元,其中,高盛亞洲戰略增資700萬元,寧夏開弦順鼎增資200萬元。增資價格為每1元注冊資本作價12元,均以現金方式增資。

也就是說,咸亨國際的第六次股本擴張中,高盛亞洲戰略通過受讓老股和增資共獲得該公司1600萬股,作價12元,合計付出成本為1.92億元;寧夏開弦順鼎付出的成本合計2400萬元。

而咸亨有限幾乎同一時間進行的第五次增資和股轉,投資人的成本為2.4元/股。

2016年12月12日,咸亨有限股東會通過決議,同意將公司注冊資本增加至13400萬元,其中,德寧投資增資1000萬元,弘寧投資增資1000萬元,易寧投資增資600萬元。增資價格為每1元注冊資本作價2.40元,均以現金方式增資。

本次增資的背景系為增加員工持股平臺德寧投資、弘寧投資、易寧投資作為咸亨有限股東。本次增資價格每1元注冊資本作價2.40元,由根據咸亨有限當時的凈資產協商確定。

咸亨有限2016年12月22日的股東會還通過決議,同意興潤投資將持有的咸亨有限700萬元股權轉讓給王來興,轉讓價格為每1元注冊資本作價2.4元。本次交易已在2017年 1月20日辦理完工商變更登記手續,這是咸亨有限第五次股權轉讓。

2021年業績乏力

咸亨國際為工器具、儀器儀表等類的MRO集約化供應商,并從事上述產品的研發、生產、銷售及相關技術服務,主要服務于電力行業。

報告期內,咸亨國際主營業務來自于國家電網、南方電網及下屬企業等電力行業客戶的收入占比分別為68.27%、65.02%和56.16%,其中國家電網及其下屬企業收入占比分別為59.48%、61.08%和51.57%,應用領域主要為電力輸、配電等環節,客戶群體相對集中。

2018年、2019年和2020年的報告期內,咸亨國際的營業收入分別為152125.03萬元、194773.96萬元和199087.48萬元,復合增長率為14.40%;扣除非經常性損益后的歸屬于公司普通股股東的凈利潤分別為19616.90萬元、22467.23萬元及25220.31萬元,復合增長率為13.39%。

從這些數據看,咸亨國際業績良好,但該公司仍然揭示了“無法保持持續增長的風險”,且看該公司2021年的業績是什么趨勢。

今年一季度,咸亨國際在去年疫情影響的襯托下,業績同比大增。2021年1-3月,該公司實現營業收入30146.92萬元,同比增長151.11%;歸屬于母公司所有者的凈利潤1749.75萬元,同比增長521.88%;扣除非經常性損益后歸屬于母公司所有者的凈利潤由2020年1-3月的-25.86萬元增長到2021年1-3月的1645.73萬元。

但今年上半年的業績卻并沒有太大進步。

咸亨國際預計2021年1-6月的營業收入為8.20億元至9億元,較2020年1-6月同比增長0.70%至10.52%;歸屬于母公司所有者的凈利潤為9100萬元至1億元,同比增長37.00%至50.55%;扣除非經常性損益后歸屬于母公司所有者的凈利潤為8700萬元至9600萬元,同比增長0.48%至10.88%。

還有一個比較細微的變化指標,就是咸亨國際的資產盈利能力在緩慢下滑。

2018年、2019年和2020年,該公司扣除非經常損益加權平均凈資產收益率分別為29.68%、29.55%和28.57%。

上市后,隨著募資和資本擴張,咸亨國際資產的盈利能力是否將階梯式跳水呢?