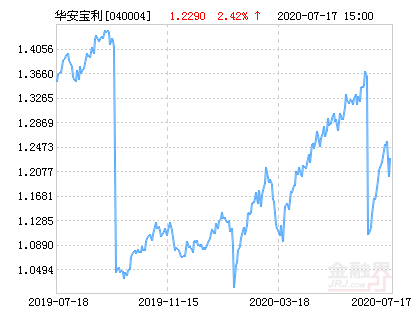

華安寶利配置證券投資基金(簡稱:華安寶利配置混合,代碼040004)07月17日凈值上漲2.42%,引起投資者關注。當前基金單位凈值為1.2290元,累計凈值為4.8560元。

華安寶利配置混合基金成立以來收益1,547.65%,今年以來收益37.70%,近一月收益13.60%,近一年收益51.38%,近三年收益91.29%。

華安寶利配置混合基金成立以來分紅13次,累計分紅金額45.03億元。目前該基金開放申購。

基金經理為陳媛,自2018年11月12日管理該基金,任職期內收益104.33%。

最新基金定期報告顯示,該基金重倉持有安井食品(持倉比例8.86%)、牧原股份(持倉比例7.53%)、新希望(持倉比例7.15%)、招商積余(持倉比例6.30%)、貴州茅臺(持倉比例3.48%)、雙匯發展(持倉比例3.16%)、立訊精密(持倉比例3.16%)、魚躍醫療(持倉比例2.58%)、南極電商(持倉比例2.43%)、中國國旅(持倉比例2.38%)。

報告期內基金投資策略和運作分析

2020年開年以來,受新冠疫情的沖擊,A股先漲后跌大幅波動。期間上證綜指跌9.83%,中小板綜和創業板綜分別跌2.54%和漲2.12%,小指數表現顯著好于大指數。從中信行業來看,農林牧漁、醫藥和計算機、通信板塊表現較好,金融地產、家電、石油石化表現落后。從大類上看,科技板塊表現突出,其次是剛需的醫藥和養殖種植產業,經濟相關性較強的行業以及以社交型消費為主的消費者服務板塊表現較弱。

我們在去年末判斷今年流動性大幅寬松的空間不大,估值提升空間有限,市場的收益率預期要降低,同時一季度看好低估值資產,但由于疫情的沖擊,流動性寬松顯著超出此前的判斷,因此在1-2月份凈值表現落后。春節后,我們基于疫情的沖擊調整了持倉結構,減持金融地產,增加必需消費品和醫藥的配置比例,取得了較好的效果。

報告期內基金的業績表現

截至2020年3月31日,本基金份額凈值為1.175元,本報告期份額凈值增長率為6.05%,同期業績比較基準增長率為-2.15%。

管理人對宏觀經濟、證券市場及行業走勢的簡要展望

對經濟判斷:新冠疫情爆發帶來巨大沖擊,人流物流切斷導致經濟停滯,目前國內復工復產正在路上,但服務業的恢復預計較非典期間慢,同時海外疫情蔓延導致外需萎縮,外貿訂單取消或延遲,對國內出口型產業的影響還未完全顯現。預計未來流動性相對充裕,專項債特別國債等政策有望對經濟起到一定拉動作用,但對經濟增速的預期不宜過高。

股市展望:從滬深300風險溢價率的角度看股票具備配置價值,但國內外疫情對于經濟的影響還沒有完全體現,上市公司盈利預測尚未下修充分,同時海外金融環境相對脆弱,仍有可能爆發黑天鵝事件,因此未來一段時間我們認為市場波動仍較大,整體維持謹慎。

操作思路:在長期邏輯完備的前提下,從一季報確定性,基本面回暖次序,長期估值的低估性三個角度和次序進行組合的調整。尤其關注疫情帶來的長期競爭優勢的變化以及長期邏輯的加速兌現,關注外需型公司調整帶來的機會。